-

연말정산 근로소득공제 종합소득공제

지난 편에서는 연말정산에 대한 기본개념을 익혔습니다. 이번 글에서는 본격적으로 연말정산을 해볼 텐데요. 나라에서는 내 소득의 크기에 따라 세금을 부과합니다. 그래서 지금부터는 근로소득공제, 종합소득 공제로 내 소득을 줄여야해요

지금부터 시작할게요, 세전 연봉부터 계산을 시작하겠습니다.

📌2편 소득공제로 세금 낮추기

총 급여액 구하기

우리가 가장 먼저 해야 할 일은 내 세전연봉에서 비과세소득을 빼서 나의 소득을 작게 만드는 건데요. 이렇게 한번 작아진 소득을 총급여액이라고 해요. 총급여액은 연말정산 내내 사용되니 꼭 확인하세요

연간근로소득- 비과세 소득 = 총 급여액

연간근로소득

· 일반적으로 세전 연봉

· 고용 계약을 맺고 제공하는 노동의 대가로 일용근로소득은 제외

· 상여금, 수당, 각종 비과세소득 등을 모두 포함

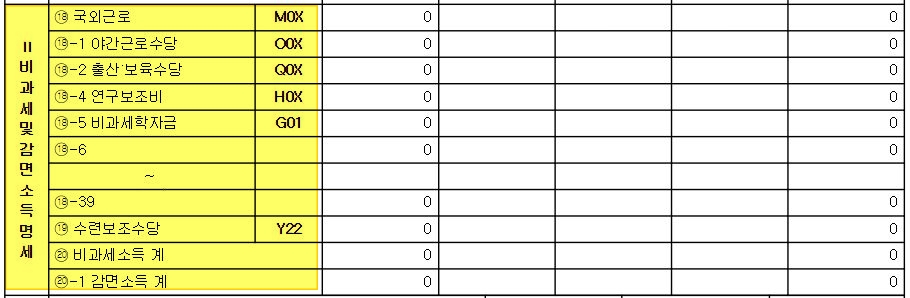

비과세소득

· 연간근로소득에서 세금을 부과하지 않아도 되는 항목✅ 비과세 소득 종류

운전보조금

본인명의, 임대차량 포함

월 20만 원 이내

연구보조비

월 20만원 이내

회사지급규정에 따른 여비

해외근로소득

월 100만 원 또는 300만 원 이내

비과세 학자금

근로장학금

생산직근로자 야간수당

연 240만 원 이내

식대

월 20만 원 이내

출산수당, 자녀보육수당

월 10만 원 이내

직무발명보상금

연 500만 원 이하

육아휴직 급여

출산전후 휴가급여

실업 급여 등

나의 비과세소득은 월급명세서, 또는 홈택스→ 근로소득지급명세서 조회로 확인할 수 있어요

비과세소득 예시

비과세소득 예시 이 총급여액에서 2번의 소득공제과정을 통해 한번 더 소득을 작게 만들 거예요.

① 근로소득공제

먼저 총급여액에서 근로소득공제를 해줍니다.

총 급여액 - ① 근로소득공제

근로소득공제는 쉽게 말해 '소득활동을 할 때 꼭 써야 하는 돈 = 근로자의 경비'를 소득에서 빼주는 거예요.

근로소득공제 계산식에 내 총급여액을 대입하면 나의 근로소득공제액을 알 수 있어요.

▶ 총급여액이 700만 원일 때 근로소득공제액은?

350만 원 +{(700만 원 - 500만 원 ) x 40%} = 430만 원

▶ 총급여액이 5,760만 원일 때 근로소득액은?

1,200만 원 + {(5760만 원 - 4500만 원) x 5%} = 1230만 원

② 종합소득공제

총급여액에서 근로소득액을 공제했습니다. 이제 종합소득공제를 통해 또 한 번 내 소득을 줄여줍니다.

총 급여액 - ① 근로소득공제 - ② 종합소득공제

종합소득공제 종류

· 인적공제

· 추가인적공제

· 연금보험공제

· 주택담보노후연금공제

· 특별 소득공제

· 그 밖의 소득공제

※ 위 소득공제 세부 항목은 글 아래에 첨부그럼 임의의 값으로 김개똥 씨의 종합소득공제를 해볼게요

세전 연봉 6,000만원 비과세 금액 (ㅡ) 240만원 총 급여액 5,760만원 ① 근로소득공제 (ㅡ) 1,263만원 ② 종합소득공제 (ㅡ) 인적공제 150만원 연금보험료 공제 140만원 보험료 공제 14만 원 신용카드 소득공제 80만 원 종합소득 과세표준 4,113만 원 그럼 이렇게 나의 종합소득 과세표준액을 알 수 있습니다.

📌 종합소득 과세표준액

· 실제 세율을 적용하는 소득

· 내 금액이 해당하는 세금 구간을 낮춰야 적용 세율이 낮아진다

· 따라서 이 금액을 최대한 낮추는 것이 소득공제이제 김개똥 씨가 내야 할 세금을 계산해 볼게요.

종합소득 과세표준액 4,113만 원에 해당하는 기본세율을 곱하면 됩니다.

김개똥 씨의 산출세액

84만 원 + {(4,113만 원 - 1,400만 원) x15%} = 4,909,500원김개똥 씨에게 약 490만 원의 세금이 부과되었습니다. 세금이 꽤 많죠? 다행이 세금을 줄일 수 있는 기회가 한번 더 남았습니다. 이제 본격적으로 부과된 세금 자체를 깎는 세액공제를 시작해 볼게요

📌소득공제 항목 보기

소득공제를 할 수 있는 항목들은 매우 다양한데요. 아래에 간략히 정리해 두었으니 참고하시기 바랍니다. 이 중 신용카드·직불카드 소득공제 관련글은 해당 링크를 참조하세요

· 항목별로 적용 가능한 조건들이 있습니다.

· 자세한 내용을 알고 싶다면 연말정산 신고안내(책자)를 이용하세요

기본인적 소득공제

본인 150만 원 배우자 150만 원 부양가족 150만 원 (1명 당) 추가인적 소득공제

부녀자공제와 한부모가족공제가 중복일 경우 한부모가족공제 적용

경로우대자 100만 원 (1명 당) 장애인 200만 원 (1명 당) 부녀자 50만 원 (1명 당) 한부모 100만 원 연금보험 소득공제

국민연금, 공무원연금, 군인연금, 사립학교교직원 연금, 별정우체국연금 등 근로자가 부담한 금액

공적연금 전액 공제 (본인지출액만 해당) 주택담보노후연금 소득공제

주택담보노후연금 이자비용 연 200만 원 한도 - 주택을 담보로 연금을 받는 경우에 해당

- 이때 주택 구매 시 받은 대출이자를 상환 중에 있다면 이 이자에 대해 소득공제 가능

특별소득공제

보험료 국민건강·고용·노인장기요양보험료 전액 공제 주택자금공제 주택임차 차입금 원리금 상환액 상환액의 40% 연 400만원 한도 주택마련저축(청약/주택청약종합저축)

▲ 그 밖의 소득공제에 해당납입액의 40% 장기주택저당 차입금 이자상환액 300만 원 ~ 1,800만 원 주택임차차입금 원리금

- 전세· 월세보증금 대출의 원금과이자

장기주택저당 차입금

- 집을 살 때 받은 대출

그 밖의 소득공제

개인연금저축 (00.12.31 이전 가입) 납입액의 40%(연 72만원 한도) 중소기업창업투자조합 출자 등 소득공제 출자·투자금액의 10%

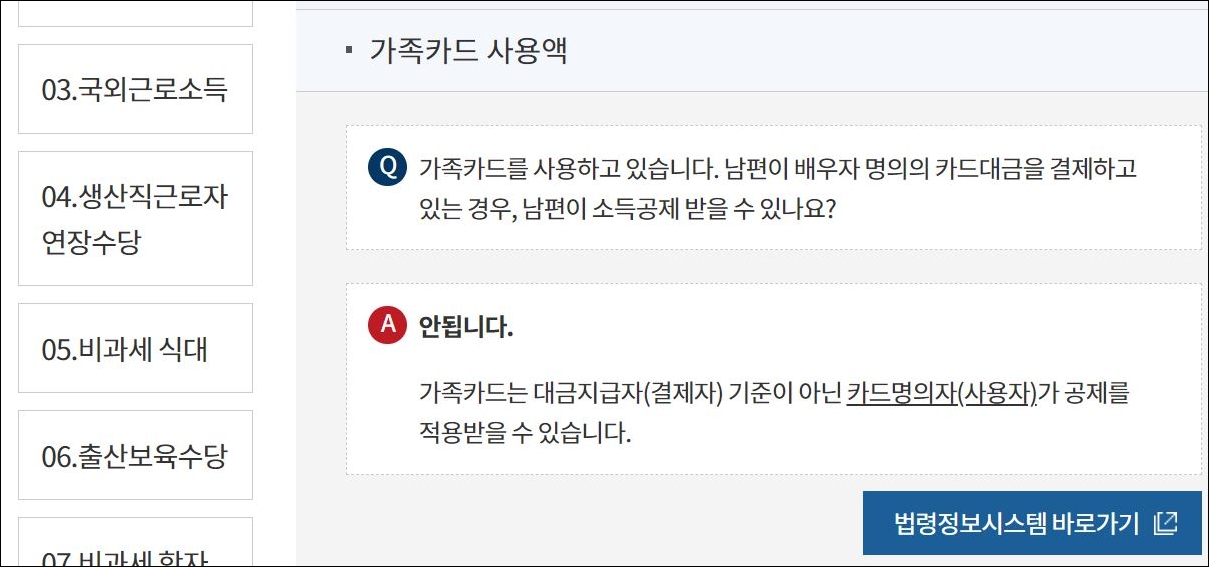

개인이 벤처기업·조합에 투자하면 100%, 70%,30%신용카드 등 사용액 🔗자세히 알아보기 소기업·소상공인 공제부금 소기업·소상공인공제에 가입 후 납입 금액

200~500만 원 한도우리사주조합출연금 우리사주조합원이 조합에 출연한 금액

연 400만 원 (벤처기업은 1,500만원) 한도고용유지중소기업근로자 고용유지 중소기업에 근무하는 상시근로자의 임금삭감액의 50% (연 1,000만원 한도) 청년형 장기집합투자증권 납입액의 40% (연 240만원 한도) 장기집합투자증권저축 납입액의 40% (연 240만원 한도) 여러 소득공제 항목들 중 여기서 직접 공제가능여부를 판단해 볼 수 있어요. 궁금한 항목을 눌러 질문에 답하면 내 상황에 맞는 공제여부를 알려줍니다.

소득공제와 관련해 자주 묻는 Q&A를 모아놓은 곳도 알려드릴게요.